ファクタリング 最速サーチ

ファクタリングとは何か?基本の仕組みと特徴

ファクタリングの定義とその仕組み

ファクタリングとは、企業が保有する売掛債権、つまり取引先に対する請求書をファクタリング会社に売却することで、迅速に現金化する資金調達手法のことを指します。この仕組みは融資と異なり、企業の信用情報や業績の良し悪しではなく、売掛先の信用に基づいて審査が行われるため、幅広い企業で活用されやすい特徴を持っています。また、売掛金の未回収リスクを軽減するための手段としても注目されています。

ファクタリングの種類:買取型と保証型の違い

ファクタリングには主に「買取型」と「保証型」の2つの形態があります。買取型は、売掛債権をファクタリング会社に売却し現金化する形式であり、取引先からの入金サイクルを待つ必要がなく、スピーディーな資金調達が可能です。一方、保証型は、売掛先が倒産したり経営困難に陥った場合に備え、売掛債権の回収を保証するサービスです。買取型が資金調達を目的とするのに対して、保証型はリスク管理を目的とした手法と言えます。企業の状況やニーズに応じて、これらを適切に選ぶことが重要です。

一般的な利用シーンと適用事例

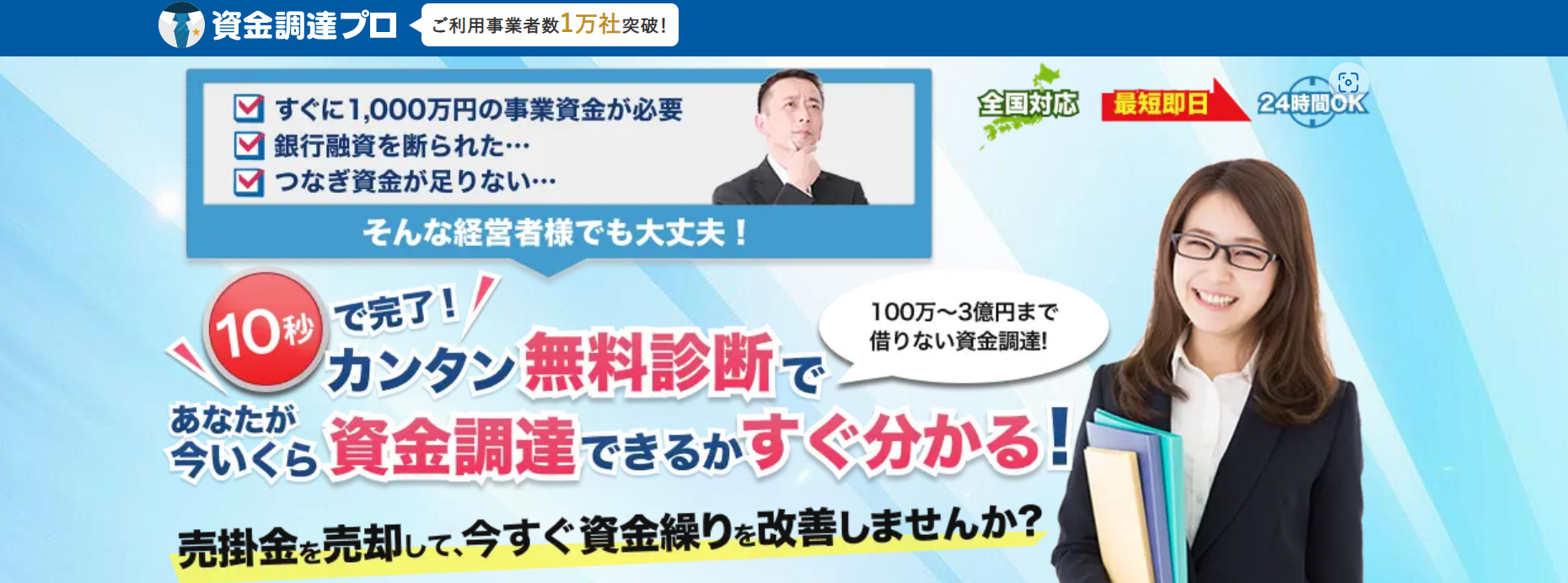

ファクタリングは、主に中小企業やスタートアップなどがキャッシュフロー改善や急を要する資金調達を目的に利用するケースが多いです。例えば、取引先からの支払いが数ヶ月後になるため、資金繰りに課題を抱えている場合や、従業員の給与支払いや新規取引に必要な資金を早急に確保したい場合に役立ちます。また、資金調達において信用情報に影響を与えないため、銀行借り入れが難しい状況でも利用しやすいというメリットがあります。このように、ファクタリングは多様なシーンで中小企業の経営を支える重要な手段となっています。

ファクタリング活用で得られるメリット

資金調達の迅速性と柔軟性

ファクタリングは資金調達のスピードが非常に速い点が大きなメリットです。通常の融資を利用した場合、審査や手続きに時間がかかり、場合によっては1か月以上を要することもあります。しかし、ファクタリングを活用することで、最短で即日、通常でも数日以内に資金を調達することが可能です。この迅速な対応は、突然の支払いが発生した場合や短期的な資金繰りに悩む中小企業にとって非常に有益です。

また、ファクタリングは取引先の売掛債権さえあれば利用可能なため、銀行融資のように審査基準が厳しくなく、柔軟な条件で資金調達を行うことができます。この柔軟性により、赤字決算や税金滞納中であっても利用できるケースが多いのも特徴です。中小企業にとって、こうした迅速性と柔軟性は資金繰りの改善において非常に頼りになるポイントです。

信用情報に影響しないという利点

ファクタリングを活用する最大の利点の一つは、信用情報に影響を及ぼさないことです。通常の融資を利用する場合、企業や経営者自身の信用情報が重視され、借入状況が信用記録に反映されるため、これが今後の資金調達に影響を与える可能性があります。しかし、ファクタリングは売掛債権を現金化する取引であり、借り入れではありません。そのため、企業の信用情報には一切影響を与えません。

この特徴は、既に借入枠を使い切っている企業や、これ以上の借入を増やしたくない企業にとって大きなメリットとなります。さらに、売掛債権が主要な評価ポイントとなるため、業績が一時的に悪化していても利用可能な点も中小企業にとって重要な利点となります。

中小企業に求められるキャッシュフロー安定化

ファクタリングは、中小企業のキャッシュフローを安定化させる重要な手段となります。中小企業にとって、売掛金の入金を待たずに現金を確保できることは、経営上の大きな安心感を生みます。特に、取引先が支払いサイトを長く設定している場合や、複数の取引先からの入金時期がズレている場合、資金繰りに悩むケースが少なくありません。

ファクタリングを活用することで、未払いの売掛債権を速やかに現金化し、必要な運転資金を確保できます。また、売掛先の支払い遅延や倒産リスクにも柔軟に対応できるため、企業の経営基盤をより安定させることが可能です。キャッシュフローの安定化によって、突発的な支出や投資のチャンスにも迅速に対応できる点は、中小企業にとって大きなメリットとなります。

ファクタリング活用時の注意点とリスク管理

手数料とコストに関する課題

ファクタリングを利用する最大の課題の一つとして「手数料」が挙げられます。ファクタリングは融資と異なり、売掛債権を現金化する際に一定の手数料が発生しますが、この手数料率は案件やファクタリング会社によって異なり、5%から20%程度まで幅があります。特に中小企業にとっては、過剰な手数料が利益を圧迫しかねません。

また、契約時に隠れたコストが発生する場合も少なくありません。誠実なファクタリング会社であれば、事前に手数料や費用について明確に説明を行うはずですが、悪徳業者の場合、後から予想外のコストが発生するケースもあります。利用前に十分なリサーチを行い、契約内容を細かく確認することがリスク軽減につながります。

信頼できるファクタリング会社の選び方

ファクタリングを成功させるためには、信頼できるファクタリング会社を選ぶことが重要です。悪徳業者と契約してしまうと、不利な契約条件や高額な手数料を課され、逆に経営負担が増える可能性があります。信頼できる業者を見極めるためには、以下のポイントを確認するとよいでしょう。

まず、その会社の実績や評判をインターネットや口コミを通じて調査しましょう。特に中小企業向けに柔軟なプランを提供している会社は、実績が多い場合が多いです。次に、透明性のある手数料体系を提示しているかどうかも重要です。さらに、契約書や取引の詳細をしっかりと説明してくれる業者であれば、信頼性が高いと言えます。信頼できるパートナーを見つけることで、ファクタリングのメリットを最大限に享受することができます。

取引形態ごとのリスクとその軽減策

ファクタリングには主に2者間ファクタリングと3者間ファクタリングの取引形態があります。それぞれメリットはありますが、同時にリスクも存在します。2者間ファクタリングは、売掛先に知られることなく利用できる点が利便性の高い特徴ですが、手数料が高くなりがちです。一方、3者間ファクタリングは売掛先の協力が必要ですが、手数料を抑えられる場合があります。

それぞれのリスクを軽減するには、自社の状況や目的に合った取引形態を選定することが重要です。例えば、短期的な資金繰り改善が目的の場合は2者間、長期的なコスト削減を重視する場合は3者間を選ぶとよいでしょう。また、取引契約を結ぶ際は、債権譲渡登記の有無や返金義務の条件なども注意が必要です。こうした点を事前にファクタリング会社に確認し、トラブルを防ぐ対策を講じておくことが大切です。

中小企業が成功するファクタリング活用術

ファクタリング活用のステップと戦略

ファクタリングを成功に導くためには、適切なステップを踏むことが重要です。まず、自社の資金繰り状況を正確に把握し、資金の必要タイミングや額を明確にしましょう。そのうえで、信頼できるファクタリング会社を選定することが大切です。契約前には、手数料や対応可能な債権の種類、サービス内容を比較することをおすすめします。また、ファクタリングを一回限りの手段とするのではなく、定期的な活用を視野に入れると、より安定したキャッシュフローの確保につながります。

他の資金調達方法との併用による効果

ファクタリングを活用する際には、融資や補助金など他の資金調達方法と併用することで、さらに大きな効果を得ることができます。例えば、ファクタリングで迅速に調達した資金を短期間の運転資金にあて、その後に得た融資を中長期的な設備投資や計画実行に使用するという戦略が考えられます。このように、資金調達手段の特性を理解し、バランスを取ることで、企業の成長をより効率的に支援できるでしょう。

業種別に見る成功事例と応用方法

ファクタリングの有効性は業種によって異なる特性を持っています。たとえば、建設業では完成工事の請求書を活用することで、長納期の受注案件に対しても資金繰りの改善が可能になります。また、製造業では売掛債権を現金化することで、原材料の仕入れ資金や従業員の給与支払いに充てるケースが多く見られます。さらに、物流業では急な車両修理費や燃料費の支払いにも迅速な資金調達手段としてファクタリングが重宝されています。これらの事例から、業種に応じた柔軟な活用がファクタリングのメリットを最大化させる鍵となります。